本周,比特币在完成二次探底后,逐渐企稳并反弹。尽管反弹过程依然十分曲折,但市场的赚钱效应却显著改善,这主要体现在两个方面:一、尽管比特币价格仍在58,000美元徘徊,市值排名前100的币种中已有30%的币种恢复至65,000美元时的价格水平;二、从9月5日到9月12日,山寨币的市场占有率从9.13%上升至9.8%,日成交量占比也从20.3%增至33.5%,行情呈现持续发酵的态势。此外,与以往反弹主要由MEME币主导不同,此次反弹的受益面更广,例如BIGTIME、PENDLE、AAVE、SUI、FEI等来自各个领域的币种近期也频繁出现在币安的涨幅榜上。历史经验表明,当资金从专注于绝对价值转向兼顾价格弹性时,这往往标志着市场风险偏好正处上升阶段。

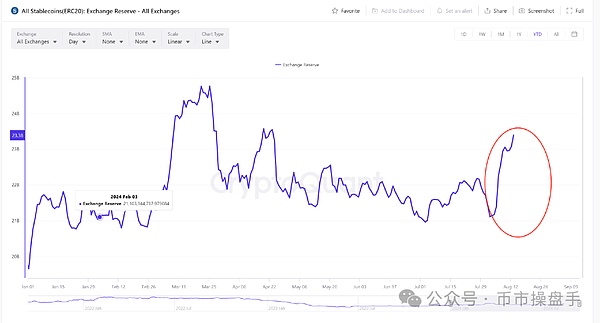

从交易层面来看,资金的风险偏好提升与全球流动性的边际改善密切相关。随着美联储即将进入降息周期,全球资产定价之锚——美国十年期国债收益率自7月底以来已快速下降。与此同时,交易所的稳定币余额也在此期间显著增加,这表明一些先知先觉的投资者已经开始提前布局降息交易。根据CryptoQuant的数据统计,上一次交易所稳定币余额的大规模增长是在2024年3月,那时山寨币也出现了强劲的上涨,这与当下的情形颇有异曲同工之处。截至9月12日,美国十年期国债收益率已降至3.662%,创下自2023年6月以来的新低。根据联邦基金利率期货的定价,市场预期本轮降息周期的幅度为225个基点,因此美国十年期国债的收益率未来仍有下行空间。

当前,山寨币的反弹仍处于雨露均沾的阶段,几乎过去所有严重超跌的板块都有修复性反弹的机会。例如,持续阴跌了两年的NFT(蓝筹)板块,在过去一个月里地板价普遍上涨了15%-25%。而被市场认定已经慢性死亡的APECOIN本轮反弹也出现了接近翻倍的涨幅。然而,笔者认为这种普涨局面可能不会持续太长时间,市场有限的资金最终将流向那些基本面有所改善或行业仍在快速扩张的板块,比如DeFi老龙头、DePIN、RWA等。

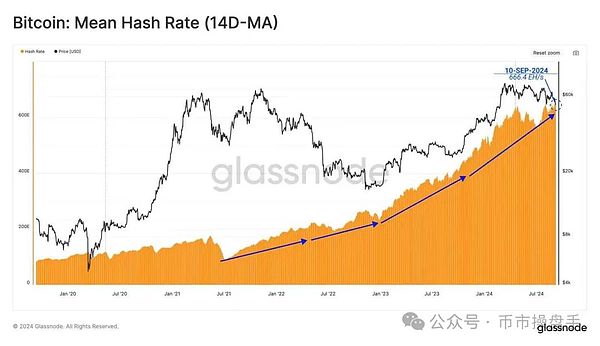

8月份以来,尽管比特币价格持续震荡走弱,甚至一度逼近矿工关机价,但比特币网络的哈希率却持续保持创纪录的水平,这表明矿工仍继续加大硬件的投入,并对比特币的长期走势保持信心。例如,全球最大的矿业公司之一Marathon Digital自6月起便停止出售比特币,并在7月和8月连续增持了价值2.49亿美元的比特币。Marathon董事长兼首席执行官Fred Thiel表示,公司采取全面HODL策略是基于对比特币长期价值的坚定信念,旨在通过优化资产负债表为不可预见的市场波动提供安全垫。从Marathon在短短一个月内完成3亿美元的可转换票据来看,股东和债权人对公司的战略转型基本持支持态度。如果Marathon想效仿MicroStrategy,将公司股票的价值与比特币进行锚定,接下来想必还会进行多轮融资。

尽管矿工通常被视为市场的“强制卖家”,其收入的波动也会显著影响其出售比特币的意愿。通常情况下,如果矿工认为比特币的价格在某个时段内被高估,他们会倾向于出售更多比特币以获取更高的利润。而当比特币价格处于低估状态时,矿工则可能选择减少出售或暂时“捂盘”,等待价格回升。因此,普尔倍数(Puell Multiple),一种通过将比特币的每日发行价值(以美元计)除以过去365天的移动平均值来计算的指标,常被用来分析比特币周期变化。当普尔倍数低于0.5(绿色区域)时,表明价格可能处于低估状态,适合投资;而当倍数高于4(红色区域)时,表明价格可能被高估,是一个理想的获利时机。目前,比特币的普尔倍数为0.51,正处于低估的临界值,预示市场可能即将进入一个新的积累期。

操作上,随着中期底部构筑完成,市场逐渐进入温和复苏的阶段。虽然反弹行情没有出现旱地拔葱式的上涨,但恰恰是这种慢热的状态验证了上涨行情的可持续性。毕竟在存量的格局下,每一次多头情绪的集中爆发往往都是行情阶段性见顶的信号。因此,反复洗盘、稳健前进才是底部反弹最为理想的表现。只有保持耐心才能等来主升浪。